Soja

Stocks en línea a lo proyectado en EEUU resulta neutral para el mercado. Más allá de esto los Fundamentals siguen siendo atractivos y existe espacio para que vayamos a los precios de 2012-2014.

El informe mensual de USDA ha pasado desapercibido, tomando en cuenta que las existencias norteamericanas 20/21 informadas por el organismo han sido de 3.2 mill tt tal como presagiaban los privados.

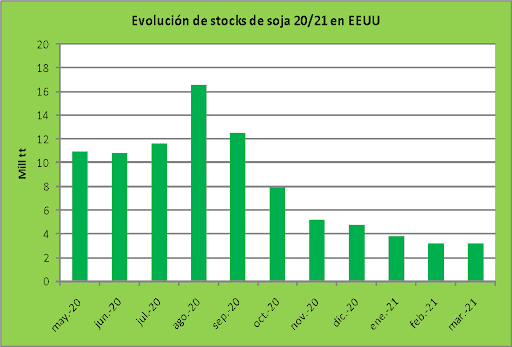

Como podemos ver en el gráfico 1 que se muestra abajo, al igual que el mes pasado las existencias se ubican en el menor nivel del ciclo 20/21 (además equivale a la quinta parte del pico de agosto). En este escenario el panorama sigue mostrándose muy tirante, lo cual se ve reafirmado por el hecho de que la posición disponible en la plaza de referencia resulta más cara que las diferidas del año comercial en curso (mercado invertido).

Gráfico 1

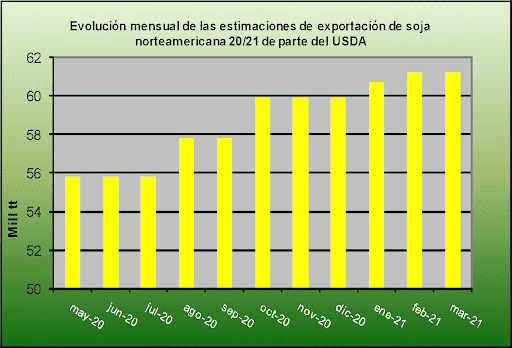

La escasez en términos de inventarios tiene como contracara la firmeza de las exportaciones en ese país; actualmente la proyección de envíos al mundo excede las 61 mill tt, lo que se traduce en una mejora mayor a 5 mill tt respecto a las previsiones de mayo-julio (ver gráfico 2).

Gráfico 2

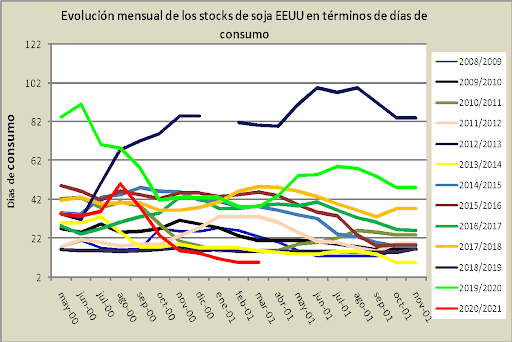

Una forma de analizar lo preocupante que resulta el ciclo 20/21 en EEUU es a través de las existencias en términos de días de consumo. Tal como lo muestra la línea roja del gráfico 3 los stocks alcanzan para abastecer 10 días de demanda en ese país (tanto local como internacional), lo cual estacionalmente es el ratio más bajo para el mes de marzo (hasta el momento los mínimos los habíamos visto en 10/11 y 12/13 con 15 días en cada caso).

Gráfico 3

En lo relativo al output regional USDA ha incrementado la oferta de Brasil en 1 mill tt (134 mill tt ahora), mientras que en el caso de Argentina ha aplicado un recorte de 500 mil tt (47.5 mill tt). En el caso de Paraguay las proyecciones se sostienen ligeramente por encima de 10 mill tt.

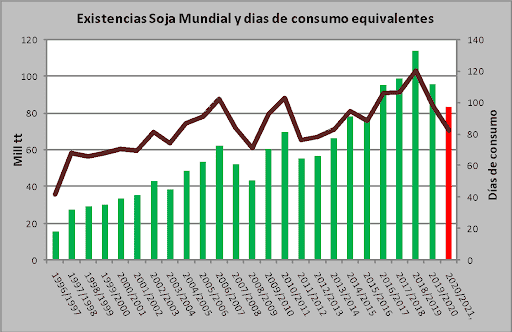

En este contexto, en el plano mundial las cuentas también reflejan un panorama más ajustado que en los últimos años, con stocks equivalentes a 83 días de consumo (ver línea del gráfico 4 a través del eje derecho). Este nivel implica el más bajo desde el período 12/13, mientras que en comparación al pico histórico de 18/19 se aprecia una merma cercana a 40 días.

Gráfico 4

A modo de conclusión el escenario internacional sigue luciendo muy atractivo para este cultivo, lo que podría conducir a un nivel de precios en Chicago de 1500-1600 cents (U$S 551-5), tal como hemos visto entre 2012 y 2014.

En otro orden, un evento de corto plazo que puede influir en el mercado de mayor liquidez mundial tiene que ver con la intención de siembra en EEUU que se va a publicar a finales de este mes; en caso de que no se verifique un salto en el área de aproximadamente 3 mill has (tal como fue proyectado en el Outlook Forum), esto fortalecerá la posición noviembre (primer vencimiento del ciclo 21/21) pero indirectamente beneficiará a las del período en curso.

Maíz

USDA no avaló el recorte de stocks que presagiaba el mercado; si los Fundamentals no se fortalecen en los próximos meses es probable que los Fondos reduzcan sus tenencias, y en ese caso el soporte de precios habrá que buscarlo por el lado de los mercados externos.

El reporte del USDA ha resulta ligeramente negativo para el maíz norteamericano, tomando en cuenta que las existencias divulgadas por el organismo han sido algo mayores a lo previsto por los privados.

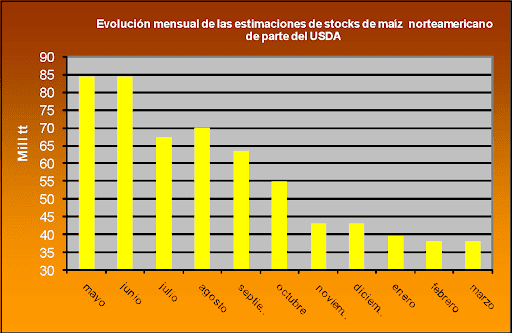

En este sentido el número oficial es de 38.1 mill tt (ver gráfico 5) frente a las 37.4 mill tt que esperaba el consenso del mercado. No obstante esto, los inventarios actuales son los más bajos desde mayo pasado cuando se conocieron los primeros números 20/21, y si lo contrastamos precisamente con ese dato se advierte una contracción superior a 45 mill tt.

Gráfico 5

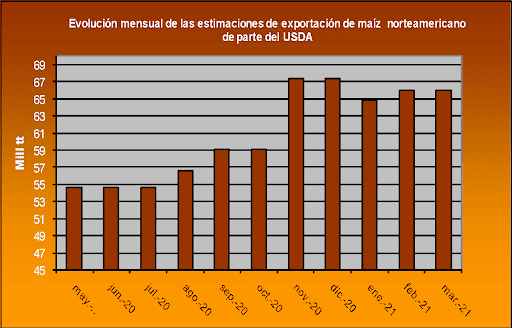

Una variable que no pasa desapercibida a la hora de explicar este nivel de existencias son las exportaciones; si bien el máximo de este año comercial lo vimos en noviembre-diciembre con algo más de 67 mill tt, actualmente estamos en 66 mill tt proyectadas y esto supone un salto mayor a 11 mill tt en relación a los primeros números difundidos (esto queda reflejado en el gráfico 6).

Asimismo, para dimensionar la firmeza de las ventas externas norteamericanas, el volumen actual se traduce en un máximo histórico que excede en 19 mill tt los envíos del año comercial 19/20.

Gráfico 6

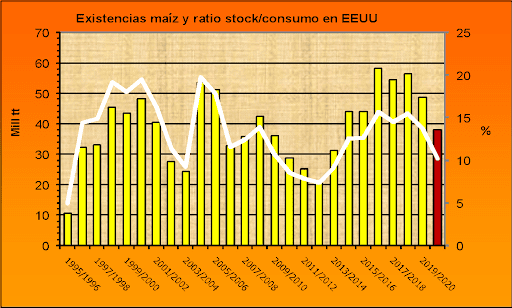

En otro orden, desde el punto de vista de la relación stock/consumo, el nivel actual es de 10.3%; si bien es el menor ratio de las últimas 7 temporadas las cuentas todavía están lejos de generar un escenario de ansiedad de la demanda como estamos viendo en soja.

Gráfico 7

Como corolario, el maíz ha mejorada notablemente con el correr de los meses sus cuentas, lo cual ha llevado a que los Fondos generen un fuerte proceso de compras hasta más de 300 mil contratos en Chicago.

No obstante, si los Fundamentals no siguen mejorando difícilmente los especuladores mantengan este nivel de exposición, y en ese caso empezaremos a mirar más de cerca los mercados externos (petróleo en forma excluyente por su incidencia sobre la elaboración de etanol).

Comentarios